MultiSafepay review 2026: alles wat je moet weten vóór je je aanmeldt

MultiSafepay is een PSP (payment service provider) waarmee je online én (optioneel) in-person betalingen kunt accepteren. Je beheert meerdere betaalmethoden via één omgeving, kiest een integratie die bij je webshop past, en houdt grip op uitbetalingen, refunds en chargebacks.

Tip: Wil je vooral snel live? Start met een plug-in (WooCommerce/Magento/Shopify/Lightspeed) en stap later over naar embedded/API als je meer conversie wilt pakken.

Snelle samenvatting

- meer dan alleen “iDEAL” wil aanbieden (denk: Bancontact, cards, wallets, BNPL)

- een solide PSP zoekt met plugins én serieuze dev-opties (embedded/API)

- conversie wil verhogen met kortere flows (embedded/express checkout) en herstel (payment links / reminders)

- alles graag vanuit één dashboard beheert: transacties, refunds, chargebacks, rapportages

- een “vaste prijslijst zonder offerte” verwacht (tarieven zijn vaak afhankelijk van je situatie)

- in een risicovolle branche zit (onboarding kan extra checks vragen of niet mogelijk zijn)

- zéér specifieke checkout-wensen hebt: plan dan meteen embedded/API en test webhooks goed

Kort gezegd: MultiSafepay scoort vooral goed als je **meer controle, meer betaalopties en betere conversie** wilt — en bereid bent je onboarding netjes te doen.

Voor wie is MultiSafepay (en voor wie niet)?

Ideaal voor

MultiSafepay past goed bij webshops die NL/BE goed willen dekken (iDEAL + Bancontact) en daarna willen opschalen naar andere landen. Ook als je checkout-optimalisatie serieus neemt (A/B testen, frictie verlagen, hogere betaal-success rate) is het een logische keuze door de opties voor hosted én embedded flows.

Minder ideaal voor

Als je een piepkleine shop hebt en alleen iDEAL nodig hebt, dan is een “super basic” oplossing soms sneller te vergelijken. Maar zodra je internationale groei, kaarten, wallets of achteraf betalen overweegt, wordt de bredere set aan mogelijkheden juist interessant.

Start je net? → plugin + hosted checkout.

Groei je door? → voeg wallets/BNPL toe + optimaliseer met embedded/express checkout + payment links voor herstel.

Betaalmethoden kiezen: wat is echt belangrijk voor conversie?

“Welke betaalmethoden moet ik aanzetten?” is één van de belangrijkste vragen, omdat het direct invloed heeft op je conversie. De beste mix hangt af van je landen, doelgroep en gemiddelde orderwaarde.

Praktische startmix (meest gekozen)

- Nederland: iDEAL + (optioneel) kaarten + wallets voor mobiel

- België: Bancontact + kaarten + wallets

- Internationaal: Visa/Mastercard + Apple Pay/Google Pay + (eventueel) BNPL per land

Land-gerichte “must-haves” (snelle tabel)

| Land / regio | Betaalmethoden die vaak conversie maken | Wanneer toevoegen? |

|---|---|---|

| Nederland | iDEAL, kaarten, wallets | Zodra je mobiel verkeer groeit of internationale klanten hebt |

| België | Bancontact, kaarten, wallets | Direct bij BE-focus; Bancontact is vaak “verwacht gedrag” |

| DACH / EU breed | Kaarten + wallets, eventueel lokale methoden per land | Als je advertenties draait of organisch verkeer krijgt uit die landen |

| Hogere AOV (gemiddelde orderwaarde) | BNPL / gespreid betalen | Bij duurdere producten of wanneer je veel verlaten checkouts ziet |

Integraties: plugin, hosted, embedded of API (wat kies je?)

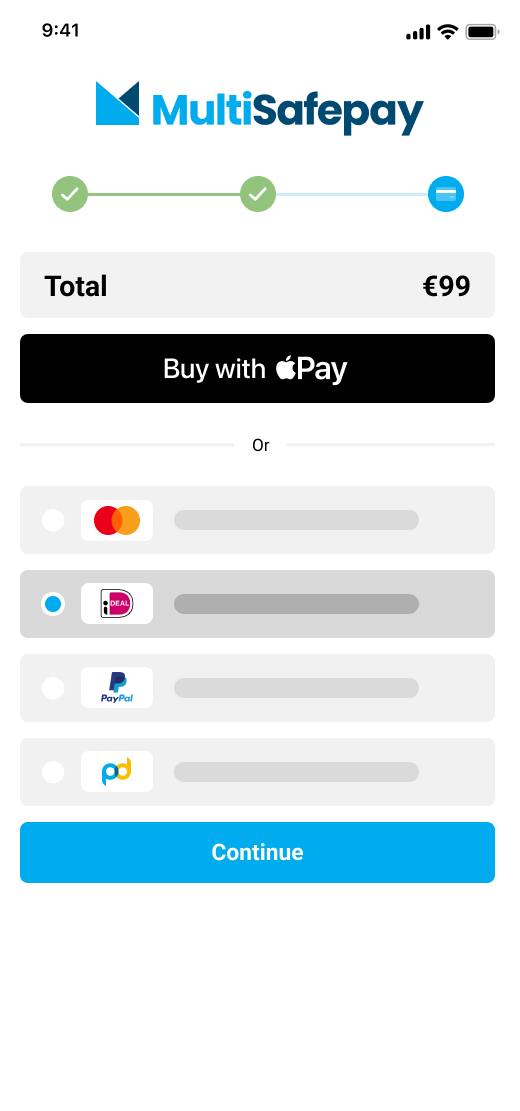

MultiSafepay kun je op meerdere manieren koppelen. De keuze bepaalt vooral: hoe snel je live bent, hoeveel controle je hebt, en hoeveel je aan conversie kunt sleutelen.

| Integratie | Beste voor | Pluspunt | Let op |

|---|---|---|---|

| Plugin / app | WooCommerce, Magento 2, Shopify, Lightspeed, PrestaShop, Shopware | Snel live + vaak weinig dev nodig | Test webhooks/return URLs, en check of refunds vanuit backoffice kunnen |

| Hosted payment page | Snelle implementatie met redirect | Beveiligd en vaak “set & forget” | Iets meer frictie door redirect; optimaliseer wel je orderflow |

| Embedded checkout / payment components | Conversie-focus, minder frictie | Klant blijft in jouw checkout, vaak mooier + sneller | Meer technische setup, goed testen op mobiel/3DS flows |

| API (maatwerk) | Custom shops, platformen/marketplaces | Maximale controle en automatisering | Je moet webhooks, order status mapping en security goed inrichten |

Hoe voorkom je “betaald maar order staat nog op pending”?

Dit gebeurt bijna altijd door status-communicatie. Zorg dat je webshop correct luistert naar statusupdates (webhook/notification), en dat je orderstatussen in je webshop logisch mappen op “paid”, “completed”, “refunded”, enz.

Praktische tip: test elke betaalmethode minimaal 2× (succes + mislukking), en test ook een refund — vóór je live gaat.

Onboarding & KYC: zo voorkom je vertraging

Bij elke PSP hoort onboarding (KYC/AML-checks). Dat is normaal: het voorkomt fraude en is wettelijk verplicht. Het goede nieuws: als je jouw documenten en webshop netjes op orde hebt, gaat onboarding vaak soepel.

Wat veroorzaakt in de praktijk de meeste vertraging?

- onduidelijke bedrijfsstructuur (UBO’s niet duidelijk of onvolledig)

- bankrekening/handelsnaam mismatch (IBAN hoort bij dezelfde handelsnaam als je inschrijving)

- webshop mist basisinformatie (contactgegevens, retourbeleid, algemene voorwaarden, privacy)

- productcategorie is beperkt/uitgesloten of valt in “higher risk”

Aanmeld-checklist: dit moet je klaar hebben

Als je dit vooraf verzamelt, voorkom je 90% van de onboarding-frictie. Zie het als een “ready-to-go pack”.

Bedrijfsgegevens

- KvK-gegevens (bedrijfsnaam, handelsnamen, adres)

- BTW-nummer (indien van toepassing)

- IBAN van je zakelijke rekening

- Contactpersoon + bereikbare support e-mail/telefoon

- Verwachte volumes (aantal transacties/maand + gemiddelde orderwaarde)

UBO & verificatie (KYC)

- Wie zijn de UBO’s (uiteindelijk belanghebbenden)?

- Identificatie/verification informatie waar nodig

- Eventuele bedrijfsstructuur (holding/werkmaatschappij) helder uitgeschreven

Webshop vereisten (meest vergeten)

- Duidelijke “Over ons” + contactpagina met adres/bedrijfsnaam

- Algemene voorwaarden

- Privacy & cookiebeleid

- Retour- en refundbeleid (termijnen, uitzonderingen, proces)

- Leveringstijden en verzendkosten transparant

- Productinformatie realistisch (geen misleidende claims)

Stap-voor-stap: van test naar live (praktische route)

- Start met testomgeving en zet je integratie klaar (plugin/hosted/embedded).

- Test statusupdates (webhook/notifications) en controleer orderstatus in je webshop.

- Test refunds (volledig + gedeeltelijk) en check hoe dit in je backoffice terugkomt.

- Doorloop onboarding en lever KYC-info in één keer compleet aan.

- Ga live en monitor de eerste 48 uur: success rate, betaalmethode-mix en drop-offs.

Features die écht verschil maken (zeker voor groei)

1) Payment links (Pay by link)

Payment links zijn ideaal als je ook bestellingen krijgt via telefoon, e-mail, WhatsApp/DM, offertes of een B2B-flow. Je maakt een link aan voor een specifieke order en stuurt die naar de klant. Zodra er betaald is, krijg je een update en kun je je order verwerken.

- Handig voor “betaal nog even je openstaande factuur”

- Perfect voor persoonlijke service (B2B / high-touch sales)

- Werkt ook als fallback als iemands checkout hapert

2) Subscriptions & recurring payments (tokenization)

Verkoop je abonnementen, memberships of herhaalaankopen? Dan wil je dat klanten niet telkens opnieuw alles moeten invullen. Met recurring payments kun je betalingen automatiseren en de drempel voor herhaalorders verlagen (denk aan “1-click repeat” of periodieke incasso’s/cards).

3) Express checkout / snellere wallet-flows

Snelle checkout-knoppen (express checkout) zijn vooral interessant voor mobiele shoppers en “guest checkout”. In plaats van formulieren invullen kan een klant met opgeslagen gegevens sneller door. Dit helpt vaak op momenten dat je veel verkeer koopt (ads) en je elke procent conversie telt.

- Kan afhakers verminderen (minder stappen)

- Vaak hogere success rate bij terugkerende klanten

- Interessant als je veel “impulse buys” of herhaalaankopen hebt

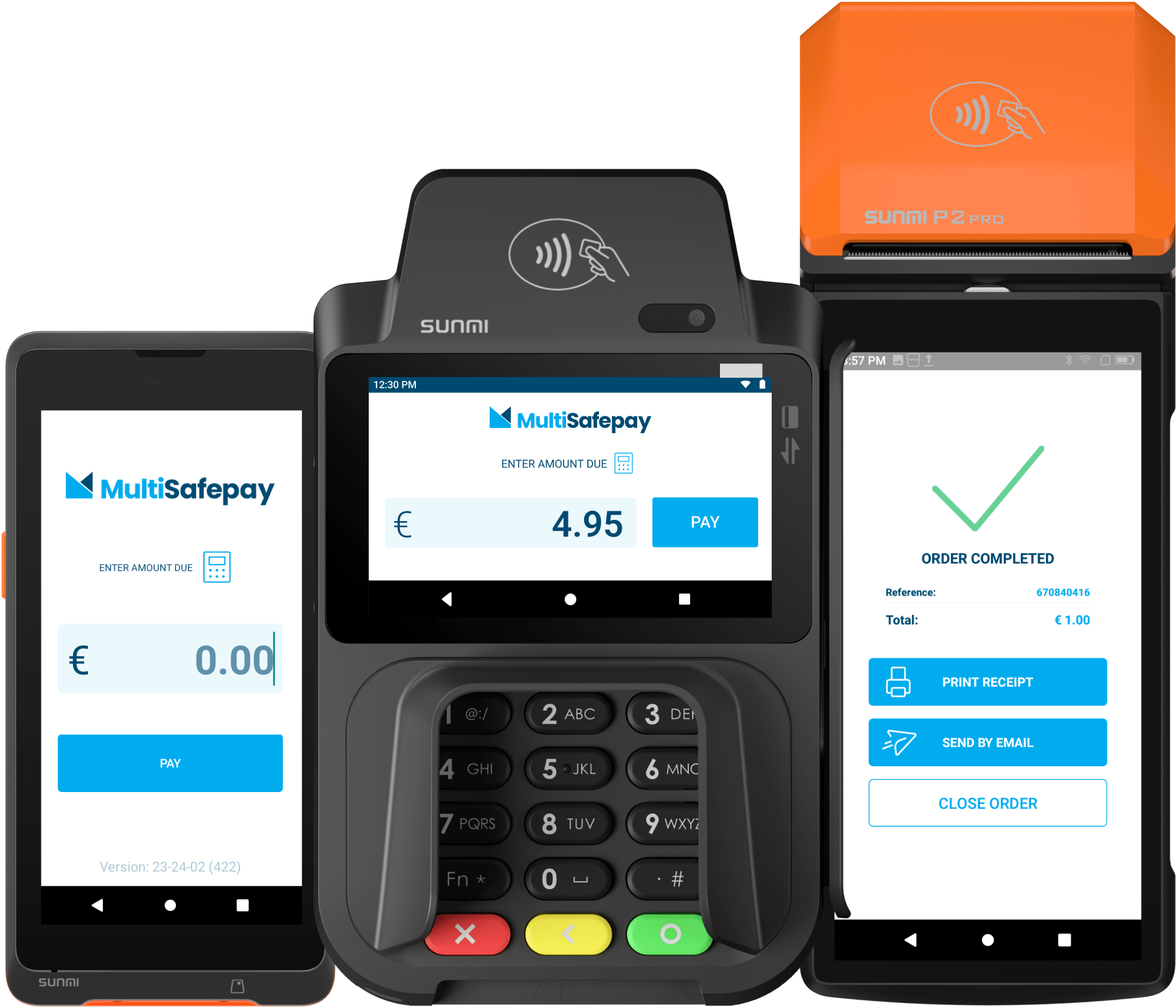

4) Omnichannel (online + in-person) & SmartPOS terminals

Heb je (nu of later) ook een fysieke verkoopplek, showroom, afhaalpunt of events? Dan kan het handig zijn dat je online en in-person betalingen in één ecosysteem kunt combineren. Dat geeft je meer overzicht in rapportage, reconciliatie en klantreis.

- 1 dashboard voor online + fysieke transacties

- Handig voor omnichannel rapportage en aflettering

- Interessant als je voorraad/klantdata wilt koppelen aan sales kanalen

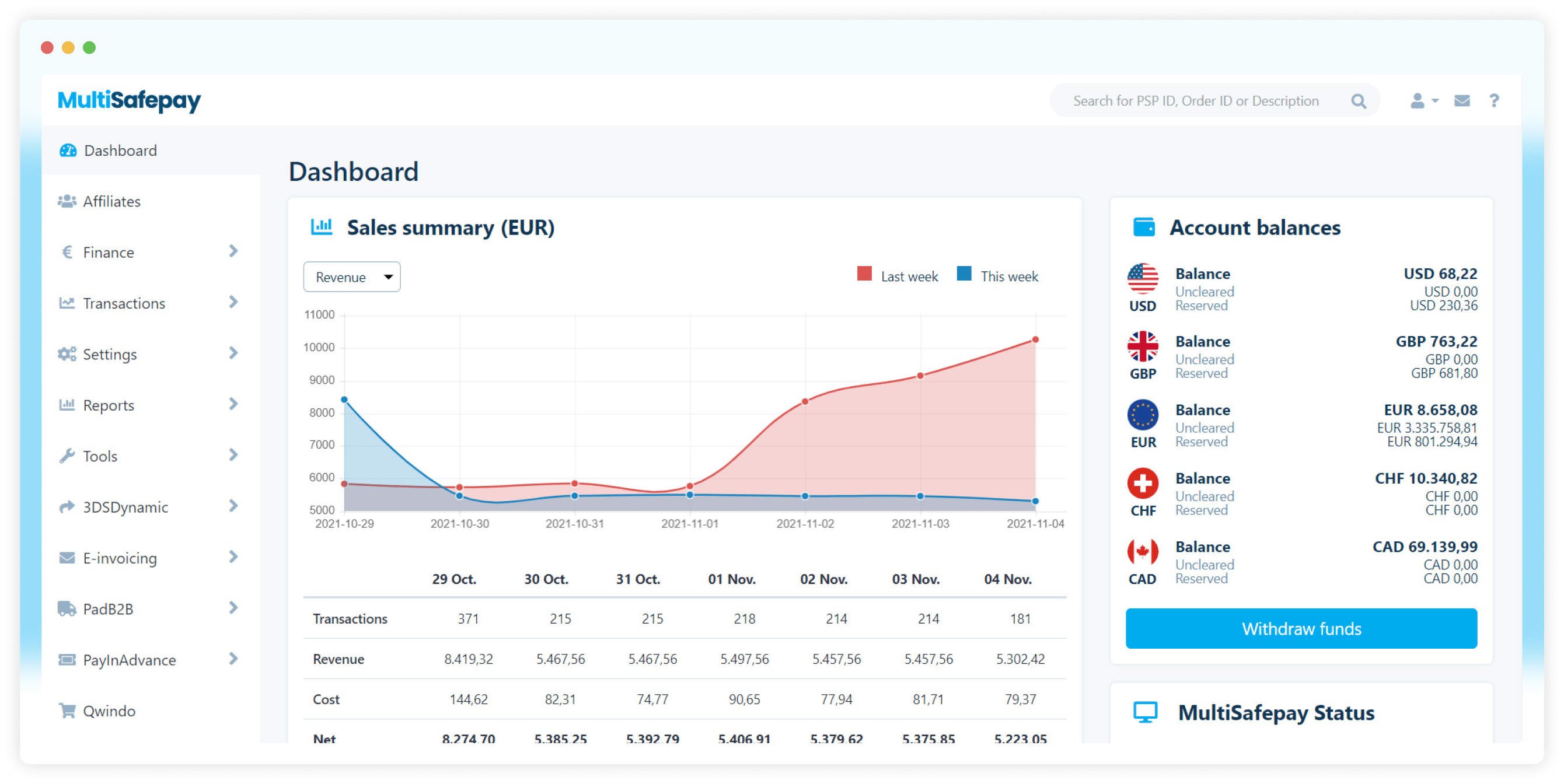

Dashboard: refunds, chargebacks & rapportage (dit wil je goed snappen)

Als je alleen kijkt naar “kan ik iDEAL activeren?”, mis je de helft. De echte tijdwinst zit in beheer: refunds kunnen uitvoeren, chargebacks volgen, exporten draaien, en snel uitleg geven aan klanten.

Refunds (volledig + gedeeltelijk)

Een goede PSP-setup betekent: je kunt refunds snel starten en je klant meteen een duidelijke bevestiging geven. Dit scheelt tickets én verhoogt vertrouwen (en dus herhaalaankopen).

Chargebacks & disputen: voorkom onnodige kosten

Chargebacks kunnen geld kosten en tijd vreten. Het beste is: voorkomen. Denk aan duidelijke productinfo, track & trace, en snelle support. Als er tóch een chargeback komt, wil je in je dashboard direct zien wat de status is en documenten kunnen aanleveren (bewijs van levering/communicatie).

- Gebruik een herkenbare bankomschrijving (zodat klanten je betaling herkennen)

- Stuur order- en verzendbevestiging direct en duidelijk

- Maak retour/refundbeleid super simpel (dit vermindert “boze chargebacks”)

- Bewaar bewijs: levering, communicatie, klantacceptatie van voorwaarden

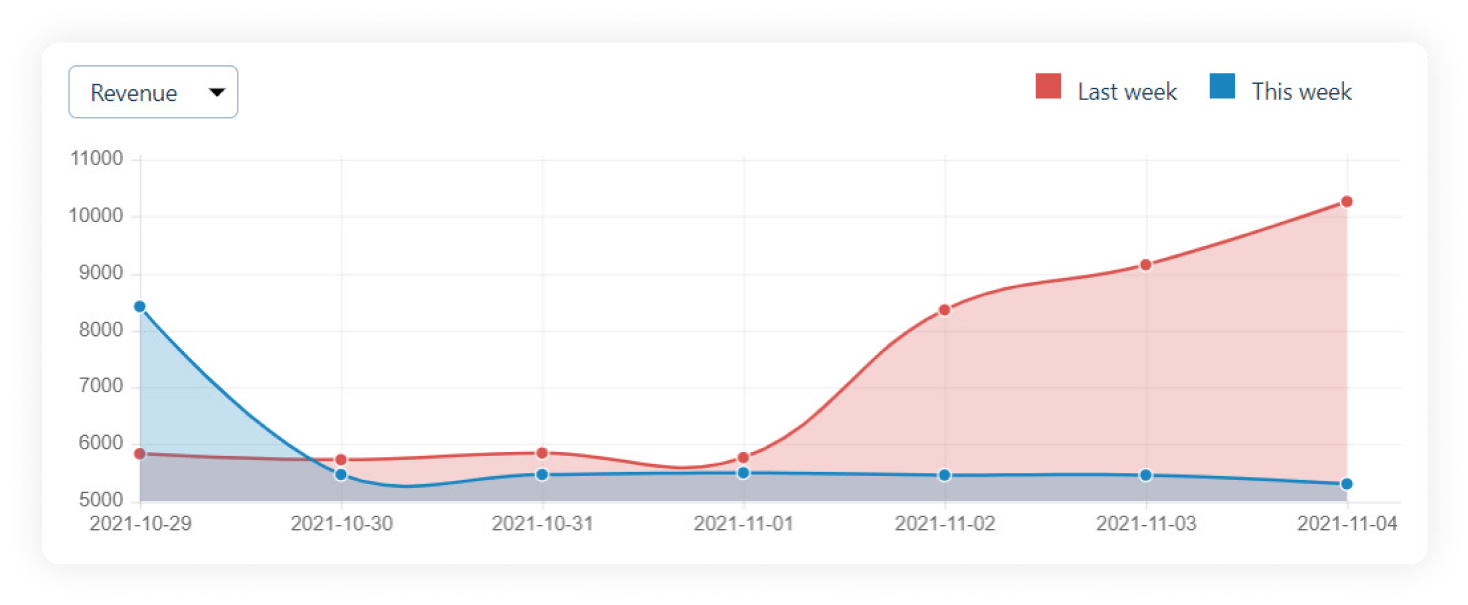

Rapportage & reconciliatie (boekhoudrust)

Zorg dat je boekhouding niet “achteraf puzzelen” wordt. De meeste groeiende shops willen: exporten per periode, duidelijk overzicht van uitbetalingen en transactiestatussen, en liefst een flow die aansluit op je boekhoudpakket.

Uitbetalingen & cashflow: praktische tips

Uitbetalingen zijn belangrijker dan veel webshops denken. Je marketingkosten gaan vaak vandaag de deur uit, terwijl je omzet later binnenkomt. Daarom wil je weten: hoe vaak wordt er uitbetaald, wat is de verwerkingstijd per methode, en hoe zie ik dit terug in rapportage.

- Plan je cashflow: houd rekening met weekends/feestdagen en eventuele verwerkingstijden.

- Meet per betaalmethode: sommige methoden zijn “instant”, andere hebben meer verwerking.

- Zet alerts/monitoring: check de eerste weken of payouts overeenkomen met je verwachtingen.

Tarieven: zo vergelijk je eerlijk (zonder verrassingen)

PSP-prijzen lijken simpel (“€ per transactie”), maar het eerlijke vergelijk zit in details. Vraag daarom altijd een quote op basis van jouw betaalmix, landen en verwachte volumes.

Vragen die je altijd moet stellen bij een offerte

- Wat betaal ik per betaalmethode (iDEAL, Bancontact, cards, wallets, BNPL)?

- Zijn er vaste kosten (maandelijks/jaar) of alleen variabel per transactie?

- Zijn er kosten voor refunds (volledig/gedeeltelijk) of alleen bij chargebacks?

- Zijn er (tijdelijke) reserves/rolling reserve afspraken voor mijn branche?

- Wat is het uitbetalingsritme en zijn er cut-off tijden?

Wat verandert richting 2026–2027 (en waarom dit relevant is)

De betaalwereld beweegt snel: wallets groeien, SCA/3DS flows worden slimmer, en er komen nieuwe Europese initiatieven bij. Voor jou betekent dat vooral: kies een PSP die mee kan bewegen en waar je eenvoudig nieuwe flows kunt activeren zonder je hele checkout om te gooien.

Waar je in 2026 op wil letten

- Wallet- en express flows: minder stappen, vooral op mobiel.

- Lokale voorkeuren blijven winnen: in elk land “verwachten” klanten bepaalde methoden.

- Nieuwe EU-ontwikkelingen: houd in de gaten welke methoden/wallets jouw doelmarkten gaan pushen.

FAQ

Hoe snel kan ik live met MultiSafepay?

Dat hangt af van je integratie (plugin vs embedded) en onboarding/KYC. Als je je documenten en webshoppagina’s op orde hebt, kan het snel gaan. Wil je embedded/API, plan dan extra testtijd in.

Kan ik refunds en chargebacks beheren vanuit één plek?

Ja, dat is precies wat je wilt: transacties bekijken, refunds starten (ook gedeeltelijk) en chargeback-status volgen.

Wat is slimmer: hosted checkout of embedded?

Hosted is vaak het snelst en stabiel. Embedded is interessanter als je conversie wil maximaliseren en frictie wil minimaliseren. Veel webshops starten hosted en stappen later over zodra ze volume hebben.

Zijn payment links nuttig voor e-commerce?

Zeker. Denk aan: bestellingen via telefoon/DM, B2B offertes, nabestellingen, of als “fallback” wanneer een klant een order niet afrondt.

Zijn de tarieven vast?

Vaak zijn tarieven afhankelijk van je betaalmix, branche en volumes. Daarom is een offerte op maat het eerlijkst om te vergelijken.

Gebruik de aanmeldlink en vraag direct een offerte aan die past bij jouw betaalmix.